Mennyi hitel kérhető minimálbérrel és átlagbérrel?

A járvány idején is változtak a hitelek kamatai. Az év végéig csak legfeljebb 5,75 százalék lehet a személyi kölcsönök THM értéke, de a későbbi kamatszintek is változhatnak az alapkamat csökkentésének köszönhetően.Vajon mennyi hitelt lehet felvenni a KSH adatai szerinti nettó átlagbér és minimálbér mellett? Feltételezve, hogy egyéb hitel, tartozás nem csökkenti a bért. Ennek megállapításában segít a JTM mutató.

2020.07.15

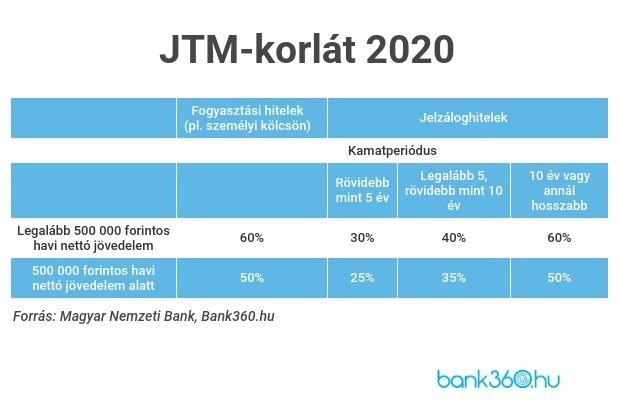

A jegybanki rendelet szerint a túlzott eladósodást megakadályozandó a bankok 500 ezer forint nettó jövedelem alatt csak a jövedelem 50 százalékáig terjedő havi törlesztővel nyújthatnak hitelt. A gyakorlatban ennél is szigorúbban járnak el a bankok, inkább 30-40 százaléknál húzzák meg a határt, főleg most, a járványhelyzet okozta gazdasági következmények miatt. De mekkora hitel is jár a minimálbér és az átlagbér mellett?

Minimálbérből kölcsön?

A minimálbér 107 065 forint, vagyis nagyjából 32 és 45 ezer forint közötti az a határ, ameddig biztosan belefér az ügyfél a JTM-mutatóba és valószínűleg kaphat hitelt, amennyiben a jövedelme eléri a bank által megszabott legalsó határt. A számításoknál a Bank360 kalkulátorában a cikk írásakor megtalálható három legkedvezőbb banki ajánlatot mutatjuk be, a többi lehetőségért érdemes a Bank360.hu hitelkalkulátorait használni.

Minimálbér és lakáshitel

Ez a gyakorlatban azt jelenti, hogy 20 év futamidejű lakáshitel esetében összesen 5,5 millió és 7 millió forint közötti kölcsönre számíthat az ügyfél attól függően, hogy mekkora JTM-korlátot határoz meg a bank. A szabályozás alapján a jövedelemterhelésnél legalább ötéves kamatperiódusú hiteleket néztünk. A rövidebb kamatperiódusú hitelek esetében a terhelhetőség jóval kisebb, ami azt jelentené, hogy a minimálbéres gyakorlatilag alig vehetne fel lakáshitelt 3-12 hónapos kamatperiódussal, maximum nagyjából 3,5-4 millió forintot. Ennél többhöz egyszerűen nincs elég jövedelme.

5,5 millió forint lakáshitelt a CIB Banknál 3,85 százalékos THM mellett lehet felvenni, ez havi 32 671 forint havi törlesztőt jelent. Az Unicredit Bank 4,47 százalékos THM-mel 34 351 forintos törlesztőt kínál a minimálbéreseknek, az Erste Bank pedig 4,82 százalék THM mellett 35 123 forintban határozta meg a havi törlesztőt. A további bankok ajánlatait a Bank360.hu Lakáshitel Kalkulátorával vizsgálhatjuk meg.

Minimálbér és személyi kölcsön

Ami a személyi kölcsönt illeti, itt 72 hónapos futamidővel számoltunk. Ilyen paraméterek mellett a minimálbéresek meglehetősen magas kamatok mellett juthatnak csak hitelhez 2021-től, hiszen idén év végéig legfeljebb 5,75 százalék a THM. A Bank360.hu Személyi Kölcsön Kalkulátora alapján az alsó határ 1,7 millió forint, ami a Cetelemnél 10,94 százalék THM mellett 32 351 forint havi törlesztőt jelent. Az Erste Bank 16,9 százalék THM mellett adja a hitelt havi 37 848 forint törlesztő mellett, az OTP pedig 17,28 százalék THM mellett 38 204 forint törlesztővel adja a személyi kölcsönt. 40 százalékos terhelés esetén a felvehető hitelösszeg 72 hónapos futamidővel nagyjából 1,9 millió forint.

Átlagbér

Sokkal jobb ajánlatok közül válogathat a nettó átlagbért kereső. Ennél az összegnél az első négyhavi adatból indultunk ki. Ennek oka, hogy a statisztika csak a főállásban 8 órában foglalkoztatottakat veszi bele ebbe a körbe, márpedig a koronavírus miatt sok százezer munkavállaló esett ki ebből a körből, ezért elképzelhető, hogy az aktuális adat torzított képet mutat. Mindezek alapján 250 ezer forinttal számoltunk. Ebben az esetben is 30-40 százalékos terhelhetőséget vizsgáltunk, ami azt jelenti, hogy a törlesztőrészlet havi 75 és 100 ezer forint között lehet.

Átlagbér és lakáshitel

Ekkora nettó bér mellett akár 13 - 17,5 millió forint lakáshitelt is igényelhet az ember 20 évre legalább 5 éves kamatperiódussal és jövedelemérkeztetéssel. Egy 15 millió forintos hitel esetében a Budapest Bank 3,05 százalék THM-mel adja a hitelt, havi 83 834 forint törlesztővel. A CIB Bank lakáshitelének THM-e 3,25 százalék és 84 652 forint a havi törlesztő. A K&H Bank pedig 3,36 százalék THM mellett havi 85 003 forintban állapítja meg a törlesztőrészlet összegét. Azt is hozzá kell tenni ugyanakkor, hogy a lakáshitelhez a megfelelő önrészt is elő kell teremteni, ami 15 millió forint esetében már jelentős összeg, mintegy 4 millió forint is lehet.

Átlagbér és személyi kölcsön

Az átlagbér mellett jóval kedvezőbb paraméterekkel lehet 4,5 és 5,5 millió forint közötti személyi kölcsönhöz jutni. 4,5 millió forintot a CIB-nél 7,79 százalék THM mellett havi 78 292 ezer forint törlesztőt jelent 2021 januárjától a futamidő végéig. A Raiffeisen Bank 8,12 százalék THM-et állapít meg, ezzel a havi törlesztő összege 78 311 forint, az Erste Bank pedig 9,19 százalék THM mellett havi 81 536 ezer forint törlesztőt kér 2021-től.

Ebben az esetben érdemes lehet személyi kölcsön helyett szabad felhasználású, jelzálog alapú hitelt felvenni. Itt ugyanis sokkal alacsonyabb a hitel THM-e: a K&H, a Raiffeisen Bank és az UniCredit Bank ajánlatai szerint a THM 5,4-5,8 százalék, a törlesztő pedig hatéves futamidővel 72-73 ezer forint. Fontos, hogy a szabad felhasználású hitelek futamideje jelentősen kitolható, így a havi törlesztő akár ennek tört része is lehet, ugyanakkor ne felejtsük el, hogy ingatlanfedezetre is szükség van és az ezzel járó ügyintézésen is túl kell esnünk.

Ha nem elég a jövedelem

Ha alacsony a jövedelmünk, és nem kapjuk meg az adott összeget, amire szükségünk van, alapvetően két lehetőség áll előttünk. Az egyik a futamidő hosszabbítása. Ezzel ugyanis csökken a havi törlesztő, vagyis könnyebb benn maradni a JTM-mutató zöld sávjában. A lakáshitel esetében 25-30 év a jellemzően kérhető leghosszabb futamidő, személyi kölcsön esetében pedig 96-120 hónap. Érdemes ugyanakkor arra is figyelni, hogy így drágább lesz a hitel, hiszen a kamatokat is tovább fizetjük a banknak.

Emellett az ügyfél bevonhat adóstársat is. Ebben az esetben nem egy, hanem két jövedelmet vesz figyelembe a bank a JTM-korlát megállapításakor, így az igényelhető összeg minden bizonnyal magasabb lesz. Ez esetben azonban érdemes arra is figyelni, hogy nemcsak a jövedelmek, hanem az adósságok, törlesztések is összeadódnak. Azaz ha az adóstárs jövedelmét jelentős mértékben terheli valamilyen kölcsön, tartozás, akkor nem sokat ér a beszámítható jövedelme. Szintén fontos, hogy ilyen esetben az adóstárs is felelősséggel tartozik a hitel visszafizetéséért.